支付行业今年大事不断:从支付机构断直连到备付金集中交存,从明确支付行业开放到条码支付新规正式实施……同时,对于今年出现的违规行为,央行

支付行业今年大事不断:从支付机构“断直连”到备付金集中交存,从明确支付行业开放到条码支付新规正式实施……同时,对于今年出现的违规行为,央行也用一张张罚单向市场发出“提醒”,在牌照续展中,也有机构因为包括违规在内的原因而未能通过。

与此同时,在合规进一步升级的情况下,行业发展并未明显放慢脚步:央行此前公布的数据显示,第二季度,非银行支付机构处理网络支付业务1230.14亿笔,金额48.29万亿元,同比分别增长94.37%和53.35%。

根据《中国支付清算行业运行报告(2018)》,截至2017年底,全国共有非银行支付机构243家,其中支付清算协会统计的218家法人支付机构共有分公司1541家,互联网支付、银行卡收单和预付卡受理业务覆盖全国所有地级市,从业人员数量和营业收入初具规模。

备付金集中交存提速

客户备付金是非银行支付机构(以下简称支付机构)预收其客户的待付货币资金,不属于支付机构的自有财产。2017年,央行曾明确,支付机构应将部分客户备付金交存至指定机构专用存款账户,首次交存的平均比例为20%左右。

2017年年底、2018年,央行分别印发了相应通知,进一步明确了支付机构客户备付金全部集中交存时间表。其中,今年印发的《中国人民银行办公厅关于支付机构客户备付金全部集中交存有关事宜的通知》(下称《通知》)规定,自2018年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。

这项政策系出有因。2017年两会期间,人民银行副行长范一飞曾表示:“备付金被挪用的情况一度还比较严重,有些机构把客户的备付金拿来炒房、炒股票,甚至用于个人赌博,最后导致损失。往往一个机构出问题可能牵扯到多个地区,消费者的人数可能数以万计。”

在政策要求下,支付机构交存人民银行的客户备付金存款也呈上升之势。根据央行公布的货币当局资产负债表,非金融机构存款一项(即支付机构交存人民银行的客户备付金存款)从一月的1237.57亿元上升到了九月的8749.99亿元。

新政也对支付公司提出了新的课题。汇付天下在今年上半年的招股书中称,“由于我们将越来越多的客户备付金存入集中备付金账户,我们于2018年来自客户备付金的利息收入可能逐步减少。”

支付机构今年被罚没金额已超去年

根据央行官网公示,截至11月5日,有238家机构持有《支付业务许可证》,而已注销许可机构信息,已经达到了33家。

其中,今年1月一批的续展中,央行宣布了对包括湖南财信金通电子商务有限责任公司在内的4家支付机构不予续展的决定;在今年7月一批的牌照续展中,又有包括北京国华汇银科技有限公司在内的4家机构未得以续展。而未续展的原因,除了机构申请终止支付业务、合并之外,公示表也点名了部分机构系不符合《非金融机构支付服务管理办法》等非银行支付机构监管制度规定。

记者曾做过不完全统计,截至6月19日,2018年以来央行系统针对第三方支付公司违规行为开出了52张罚单,总罚没金额达3142.8万元,已经超过去年水平。此前新京报曾报道,2017年央行系统公布的支付机构罚单超过百张,罚没金额超过2000万元。严监管继续,据新京报记者不完全统计,2018年9月共计9家支付公司(含分公司)收到监管部门罚单,共计523.6万元。

“堵旁门、开正门”,今年3月,央行印发《中国人民银行公告〔2018〕第7号》(下称《公告》),明确外商投资支付机构准入和监管政策。央行表示,《公告》放开了外商投资支付机构准入限制,明确了准入规则和监管要求,有助于培育创新驱动的竞争新优势,有利于进一步优化产业结构,对进一步提升我国支付服务市场竞争水平,推动形成全面开放新格局具有积极意义。

在严监管的同时,在部分行业人士看来,此前不断被炒出天价的支付牌照买卖也出现了降温的迹象。一位第三方支付从业人士对记者表示,此前收购案火热之时,“几乎全行业搞金融”。本着“得账户者得天下”的商业原因考虑,支付牌照成为了炙手可热的收购对象之一,而随着监管整治的不断深入,行业正逐渐回归理性。

支付巨头发力金融科技

央行公开披露的数字显示,第二季度,非银行支付机构处理网络支付业务1230.14亿笔,金额48.29万亿元,同比分别增长94.37%和53.35%。与此同时,部分互联网金融巨头的技术服务化转型也在逐渐加快。

近两年,区块链技术持续火爆,今年不少巨头都推出了自家的区块链产品。据悉,蚂蚁金服在今年6月时打通了香港钱包AlipayHK和菲律宾钱包Gcash之间的第一笔区块链跨境汇款。

蚂蚁金服董事长兼CEO井贤栋近期还在第二届钱塘江论坛上表示,无论是应人而设、千人千面的风控策略、理财服务,还是零人工干预的贷款、保险产品,以及客服服务系统,“人工智能的普及正在让金融服务更为高效,更为个性化。”

在这些新技术的应用上,腾讯董事会主席马化腾在今年两会期间曾以“智慧医院”举例说,从挂号到看病、取药、付费,诊后或者术后的回访、跟进一整套流程,腾讯很早就推出了一个公众号服务,现在还可以用小程序实现,门槛非常低,所有人都可以用。

金融科技与场景的深入化结合也给公众日常出行带来了深刻的变革。在北京工作的小陈告诉记者,今年,他开始习惯在地铁上刷二维码,省去了以前经常忘带公交卡的麻烦,带来不少方便。

展望

多家机构鏖战跨境支付

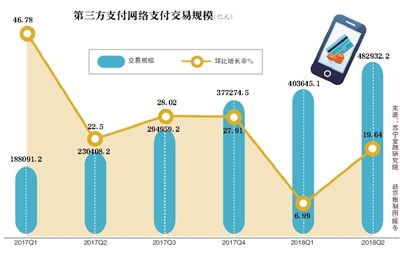

苏宁金融研究院3季度互联网金融行业报告指出,从2017年一季度到2018年二季度,第三方支付行业网络支付交易规模持续增长,但增速明显下降,表明市场趋于成熟。从市场格局看,支付宝和财付通在移动支付领域占据绝对主导地位,合计市场份额超过90%。

在国内市场座次相对稳定的情况下,跨境支付是不少支付行业人士眼中的热点。以微信、支付宝为代表的中国支付产品纷纷走出国门。许多人发现,无论是走到东南亚,还是美国、加拿大,中国的二维码越来越多地出现在国人聚集的地区。

宝付国际事业部总经理林勇认为,越来越多中小企业也开始走出国门,伴随着外贸的升级转型,出口电商业务交易量也有望持续提升,这些条件都促使了小额高频的第三方支付在跨境领域的蓬勃发展。

另一方面,他也指出,跨境支付有别于其他传统支付,现阶段中国支付企业走出去做跨境业务,不仅要符合中国政府的监管要求,更要兼顾目标市场当地政府的法律法规、金融监管与反洗钱政策。这些政策,都要进行充分调研、理解,同时顺应并优化贸易双方的习惯,一并融入到跨境产品的设计中去。